2024年から2025年にかけて、米ドル/円(ドル円)相場は大きな振れ幅を伴いながら推移してきました。2024年7年に161円という歴史的高値を記録した後、2025年前半には139円まで下落。

そこから反発して、2025年7月現在では再び148円台後半まで回復しています。果たして、年末までにドル円はどこへ向かうのか―チャート分析と経済のファンダメンタルズ、さらには地政学リスクまで総合的に分析し、2025年後半~2025年12月末の為替水準をAIで予測します。

AI予測

-

現在値:146.585円

-

ボリンジャーバンドの中心線(20週移動平均)付近に位置

-

下値は140円前後で2度サポート(2024年9月と2025年4月)

-

上値は150円前後で抵抗されやすい展開

-

直近では148.6円付近で上値が重い

1. ボリンジャーバンド

- バンド幅はやや収縮傾向 → トレンド形成前のもみ合い期間

- ±2σはおおよそ「140円~152円」→ レンジ相場を示唆

2. 移動平均線(20週)

- やや下向き → 中長期では弱含み

- ただし価格は移動平均線を上回りつつあり、反発の兆しも

3. サポート・レジスタンス

| 価格帯 | 意味 |

|---|---|

| 139.5円 | 2024年・2025年で2度反発した底値 |

| 148.6円 | 直近の戻り高値・重要なレジスタンス |

| 152円 | ボリンジャー上限・中期的な壁 |

| 158.8円 | 2024年12月の高値 |

基本シナリオ(確率:60%)

- 想定レンジ:143円〜152円

- 世界的なインフレ減速、米利下げ観測でドル高の勢いが緩やかに後退

- 日銀は「慎重な正常化」継続で、円の下支え限定的

- 年末にかけて米景気次第でやや円高傾向へ(145円付近)

強気シナリオ(確率:25%)

- 想定レンジ:152円〜158円

- 米経済が再加速し利下げが延期

- 日本は金利正常化に慎重姿勢を続ける

- 投機資金が円売りに傾き、再び円安トレンドへ

弱気シナリオ(確率:15%)

- 想定レンジ:138円〜143円

- 米利下げ実施、日銀が追加利上げの兆し

- 日本のインフレ圧力と賃金上昇が続く場合、円高圧力強まる

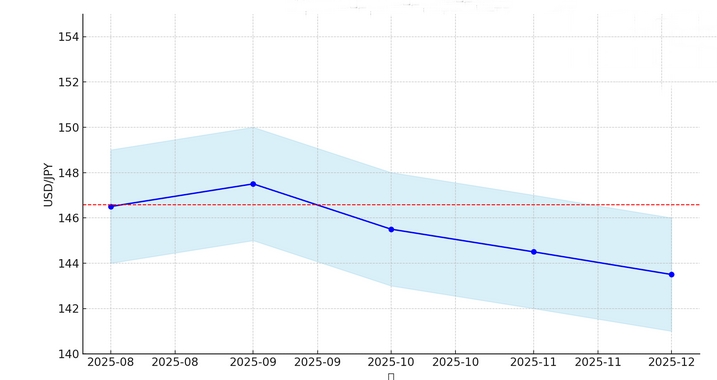

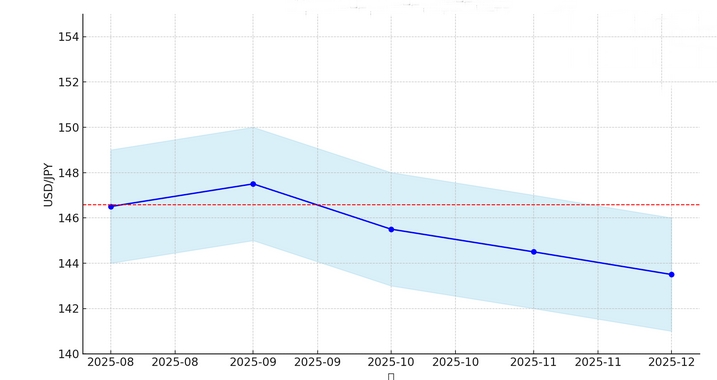

| 月 | 予想レンジ(USD/JPY) | コメント |

|---|---|---|

| 8月 | 144〜149円 | 夏場のレンジ相場 |

| 9月 | 145〜150円 | 米CPIで変動も限定的 |

| 10月 | 143〜148円 | 米利下げ期待が高まる |

| 11月 | 142〜147円 | 日米金融政策の方向性が焦点 |

| 12月 | 141〜146円 | 年末にかけてやや円高基調か |

- テクニカル的には146円台は中立的な位置。

- 2025年後半は上昇圧力と下落圧力が交錯するも、基本的に「円安一服・横ばい〜やや円高」の展開が有力。

- 突発的な材料(米大統領選・中東情勢など)に要注意。

別のAI予測

まずは、チャートから相場の構造を見ていきましょう。

◆上昇波動(2024年9月〜2025年1月)

2024年9月下旬、ドル円は139円台からスタート。その後は米国の金利高止まり観測を背景に上昇を続け、2025年1月には158円まで到達しました。これは、FRBがタカ派的な姿勢を堅持したことや、日本側の金融政策が超緩和的であったことが背景です。

◆ 調整波動(2025年1月〜2025年4月)

2025年1月に158円台をつけた後、ドル円は調整局面に突入。4月中旬には139円台まで急落しました。日銀のYCC(イールドカーブ・コントロール)の修正観測や、米経済指標の鈍化が売り圧力となった結果です。

◆ 回復波動(2025年5月〜現在)

2025年5月以降、ドル円は持ち直し傾向を見せており、2025年7月時点では149円台と、再び150円に迫る水準まで戻してきています。これは、日銀の政策スタンスが引き締めには遠く、米国の利下げが後ズレするとの観測が強まっているためです。

ドル円相場を動かす最大の要因は、やはり日米の金利差です。ここではFRBと日銀それぞれのスタンスを確認しておきましょう。

◇ FRB(米連邦準備制度理事会)

2025年夏現在、FRBはインフレ抑制に一定の成果を上げつつあるものの、依然としてインフレ率は2%目標をやや上回っています。市場では年内1回の利下げ(0.25%)が織り込まれつつありますが、労働市場の強さから「利下げ先送り」の見方も根強く残っています。

◇ 日本銀行

一方、日銀は2025年4月にマイナス金利を解除しましたが、その後の政策変更は限定的。日本の消費者物価指数(CPI)は前年比2%台に達しているものの、賃金上昇の持続性には疑問が残ることから、日銀は慎重な姿勢を維持しています。

結論として、日米の金利差は縮小の兆しはあるものの、なお大きくドル円の下支え材料となっていると見られます。

2025年後半は地政学的なリスクにも要注目です。以下が主な不確定要素です。

| リスク要因 | 内容・影響 |

|---|---|

| 米国内政治 | トランプ大統領が仮にFRBパウエル議長の解任に動けば、金融市場は大きく動揺 |

| 台湾情勢 | 台湾海峡の緊張が高まれば、円が“有事の安全通貨”として買われやすい展開に |

| 中国経済 | 景気減速が進行。日本やアジアの輸出にも波及し、円にとっては複雑な材料に |

| 中東・原油 | 原油価格の上昇が再びインフレ圧力となれば、FRBの利下げ時期を遅らせる要因に |

これらのイベントは短期的な為替の変動を引き起こすため、2025年12月までの相場展開にも大きく影響を与えるでしょう。

現在のドル円チャートから、注目のサポート・レジスタンスラインを以下の通り整理します。

| レベル | 意味合い |

|---|---|

| 150円前後 | 何度も跳ね返されている重要なレジスタンス。超えると155円台まで一気に進む可能性 |

| 142円前後 | これまで複数回反発している堅固なサポート。ここを割ると、140円割れも視野 |

| 現在のレンジ | 142〜150円の中での持ち合い。大きな材料が出るまではこの範囲が中心と想定される |

短期的には150円突破→152〜153円まで上昇、その後調整という波動が考えられます。

以上を総合的に踏まえると、以下の3つのシナリオが考えられます。

| シナリオ | 内容 | 年末想定レート |

|---|---|---|

| ベースシナリオ | FRBが年内1回利下げ、日銀は政策据え置き | 145~150円 |

| 強気シナリオ | FRBが利下げせず、日銀は緩和継続 | 153~158円 |

| 弱気シナリオ | FRBが複数回利下げ、日銀が追加利上げ | 138~143円 |

-

ドル円は、158円→139円→149円と大きく揺れた激動の2025年前半を経て、今後も波乱含みの展開が予想されます。

-

米利下げの時期・規模、日銀の次の一手、そして世界情勢の動向が相場を左右するカギになります。

-

目先の想定レンジは145円〜150円。材料次第では155円以上への再上昇もあり得る一方、リスクシナリオでは138円も視野に入れておくべきです。